Kaum eine Unternehmensaktivität berührt Stakeholder-Interessen so stark wie Unternehmensfusionen und -übernahmen. Welchen Einfluss Stakeholder zur Durchsetzung ihrer Interessen über die Medien ausüben und wie die Unternehmenskommunikation damit umgehen kann, zeigen die Ergebnisse einer empirischen Untersuchung.

Stakeholder sind Anspruchsgruppen, die das Erreichen strategischer Unternehmensziele beeinflussen können, beziehungsweise deren Interessen durch das Verfolgen dieser Ziele tangiert werden. Fusionen und Übernahmen (Mergers & Acquisitions, kurz: M&A oder M&A-Transaktionen) sind tiefgreifende Veränderungssituationen, in denen die Interessen vieler Anspruchsgruppen aufeinander treffen. Die Rolle dieser Gruppen in einem solchen Prozess ist somit erfolgskritisch.

Dabei handelt es sich längst nicht mehr nur um die Mitarbeiter, die vor den Werkstoren interviewt werden und so Einfluss auf das öffentliche Meinungsbild einer M&A-Transaktion nehmen. Seit einigen Jahren zeigt sich eine zunehmende kommunikative Einflussnahme durch diverse Stakeholder, hierzu zählen beispielsweise Finanzinvestoren, Gewerkschaften oder Aktionäre. Sie versuchen den Ausgang einer Fusion oder Übernahme unter anderem durch das aktive Setzen von Statements in den Massenmedien zu beeinflussen.

Wie diese Einflussnahme im Einzelnen aussieht, zeigt eine Untersuchung von zehn internationalen M&A-Transaktionen mit deutscher Beteiligung. Die Untersuchung stützt sich auf die qualitative und quantitative Analyse von mehr als 2400 Stakeholder-Äußerungen in 550 Artikeln der Nachrichtenagenturen Dow Jones und Thomson Reuters.

Kampf um die Kommunikationshoheit

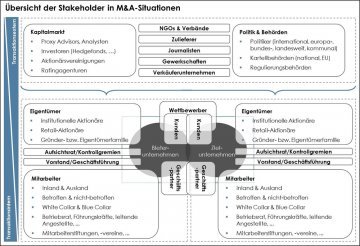

Bei den untersuchten Fusionen und Übernahmen melden sich durchschnittlich mehr als vier verschiedene Stakeholder pro Artikel zu Wort, in 11,3 Prozent der Artikel sogar fünf oder mehr. Insgesamt äußern sich durchschnittlich 17 verschiedene Anspruchsgruppen pro M&A-Transaktion. Die meisten Äußerungen gehen auf das Bieter- (34 Prozent) und das Zielunternehmen (31 Prozent) zurück – hierzu zählen auf beiden Seiten nicht nur Vorstand und Aufsichtsrat, sondern auch Betriebsrat, Mitarbeiter verschiedener Hierarchiestufen und Eigentümer. Aber auch von den Medien gern zitierte anonyme Insider (13 Prozent) und Akteure des Kapitalmarkts (11 Prozent) wie Analysten, Investoren, Aktionäre oder Ratingagenturen spielen eine gewichtige Rolle bei der Beeinflussung des öffentlichen Meinungsbilds einer M&A-Transaktion. Hinzu kommen Gewerkschaften, politische Entscheider, Regulierungsbehörden, Wettbewerber, Verbände und Zulieferer.

Sämtliche Stakeholder haben unterschiedliche Erwartungen und Ansprüche und versuchen ihren Standpunkten über die Medien Nachdruck zu verleihen. Dies führt dazu, dass sich der mediale ‚Share of Voice’ auf immer mehr Akteure verteilt und es für Unternehmen zunehmend schwerer wird, die Kommunikationshoheit über eine Transaktion zu wahren beziehungsweise überhaupt zu gewinnen.

Übersicht der Stakeholder in M&A-Situationen (c) Jens Cornelißen

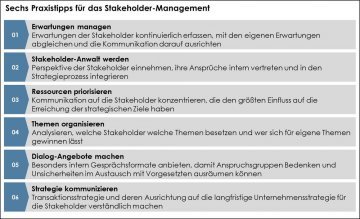

Stakeholder-Anwalt im Strategieprozess

Viele Stakeholder – vor allem Gewerkschaften, Mitarbeitervertreter des Zielunternehmens und politische Entscheider – melden sich häufiger in den Medien zu Wort, wenn sie ihre Interessen mit Blick auf die Übernahme nicht hinreichend berücksichtigt sehen. Soll das vermieden werden, müssen die Interessen und Erwartungen der relevanten Stakeholder als Bestandteil der Transaktionsstrategie verstanden werden. Darin besteht eine Kernaufgabe der Unternehmenskommunikation, unabhängig von Bieter- oder Zielseite. Sie muss die Rolle des Stakeholder-Anwalts einnehmen und die Ansprüche und Erwartungen nicht nur kennen, sondern kontinuierlich in die Strategieentwicklung einbringen.

Eine fortlaufende Beobachtung und Einschätzung der Stakeholder-Erwartungen ermöglicht auch eine sinnvolle Priorisierung der Stakeholder, auf deren Basis ein effizienter Mitteleinsatz geplant werden kann. Welche Ansprüche haben den größten Einfluss auf die Erreichung der Transaktionsziele? Bei welchen Stakeholdern liegt das höchste Kritikpotenzial? Welche Stakeholder müssen in den Veränderungsprozess aktiv eingebunden werden? Dynamisches Erwartungsmanagement hilft dabei, diese Fragen zu beantworten.

Ende der “One Voice Policy”

Neben Managern und Pressesprechern äußern sich auch informelle Unternehmenssprecher in den Medien – unabhängig davon, ob sie transaktionsstrategisch dafür vorgesehen sind oder nicht. Hierzu zählen beispielsweise Mitarbeiter verschiedener Hierarchiestufen oder Anteilseigner. Auffällig ist dabei, dass viele Stakeholder in ihrer Bewertung der Übernahme häufig von der Tonalität ihrer Pressesprecher abweichen. Das gilt insbesondere für das Zielunternehmen. Pressesprecher des Zielunternehmens äußern sich fallübergreifend in rund 95 Prozent ihrer Aussagen nicht negativ. Dem stehen in der Gesamtschau der Äußerungen aller (formellen und informellen) Sprecher des Zielunternehmens 30 Prozent negative Aussagen gegenüber.

Je mehr Mitarbeiter, Anteilseigner und weitere interne Anspruchsgruppen sich öffentlich äußern, desto weniger steuerbar werden die unternehmenseigenen Botschaften. Unterscheiden sich diese Äußerungen zusätzlich in ihrer Tonalität, erhöht sich die Komplexität aus Sicht des betroffenen Unternehmens noch weiter. Interne Informations- und Dialogangebote können dem entgegenwirken.

Haben Mitarbeiter beispielsweise die Möglichkeit, mit den Vorgesetzen ins Gespräch zu kommen und ihnen ihre Unsicherheiten und Bedenken mitzuteilen, ist die Wahrscheinlichkeit groß, dass sie weniger Anlass sehen, ihrem Ärger über die Medien Luft zu machen. Vom Round-Table-Gespräch mit dem CEO bis hin zum Townhall-Meeting mit Fragen von Mitarbeitern sind hier viele Formate denkbar.

Interne Stakeholder werden zunehmend anspruchsvoller, haben in Form von Institutionen wie dem Betriebsrat eine starke Position und werden von den Medien gern zitiert. Ihre Ansprüche haben im Kontext einer M&A-Transaktion nicht nur kommunikativ hohes Gewicht.

Strategiekommunikation schafft Verständnis

Die Top-Themen, zu denen sich die Stakeholder im Rahmen der untersuchten M&A-Transaktionen am häufigsten in den Medien äußern, sind der aktuelle Stand der Transaktion (12 Prozent) und die Aktivitäten des Bieterunternehmens (10 Prozent). Auch Spekulationen zum Ausgang der Transaktion spielen bei den thematisch überaus breit gefächerten Äußerungen der Anspruchsgruppen keine unerhebliche Rolle (4 Prozent).

Diese Themen haben einen hohen Nachrichtenwert, da im Zuge einer M&A-Transaktion sensible Dinge verhandelt werden, die nicht immer für die Öffentlichkeit bestimmt sind. Das gilt insbesondere für die strategischen Hintergründe. Geht ein Unternehmen jedoch mit einer Übernahmeabsicht an die Öffentlichkeit und stellt die Übernahme nicht in den Kontext der langfristigen Unternehmensstrategie, kann dies Spekulationen schüren. Ein klassisches Beispiel ist der Vorwurf, dass eine Übernahme gar keine langfristige Strategie verfolgt und das Zielunternehmen nur zwecks Profitmaximierung des Bieters übernommen werden soll, um dann nach kurzer Zeit wieder abgestoßen zu werden.

Die empirischen Befunde legen den Schluss nahe, dass die Kommunikation der Unternehmensstrategie Spekulationen entgegenwirken und Verständnis bei den Stakeholdern aufbauen kann. Denn in den untersuchten Fällen, in denen Unternehmen die strategischen Ziele einer Transaktion transparent machen, stellen die Stakeholder weniger Spekulationen über die Medien an als in Fällen, in denen Unternehmen die Strategie nicht kommunizieren.

Praxistipps für das Stakeholder-Management (c) Jens Cornelißen

Ausblick

Jede Fusion und Übernahme ist anders – insofern lassen sich keine Blaupausen und standardisierten Konzepte für die M&A-Kommunikation entwickeln. Dennoch können die Studienergebnisse als Orientierung dienen, um die Komplexität von Fusionen und Übernahmen, die durch die Intervention einer Vielzahl von Anspruchsgruppen entsteht, für die Unternehmenskommunikation zu reduzieren. Und das wird in Anbetracht der aktuellen Aktivität auf den globalen M&A-Märkten weiterhin an Relevanz gewinnen.

Dieser Beitrag erschien zuerst in der gedruckten Ausgabe Randgruppen-PR. Das Heft können Sie hier bestellen.